关于跨境电商平台涉税信息报送新规的深度解析与应对策略

一、政策核心要点

1. 管辖范围突破

• 首次明确境外平台同等适用:只要服务中国卖家或面向中国用户交易,无论平台注册地(如亚马逊美国站、日本乐天)均需报送

• 覆盖全业态:货物销售(如Temu)与服务收入(如Fiverr设计服务)均需区分申报

2. 穿透式监管

• 平台需报送卖家银行账户信息(实现资金流追溯)

• 要求提供店铺ID与交易订单数(单笔交易可溯源)

二、纳税主体判定机制

| 境内平台 | 持增值电信许可证企业(如拼多多) | 抖音电商由字节跳动旗下公司报送

| 境外设实体 | 境内运营公司(如亚马逊上海国际贸易) | eBay中国通过上海亿贝软件有限公司执行

| 境外无实体 | 指定境内代理人(通常为招商/服务团队) | 俄罗斯Ozon可能委托深圳代运营公司申报

关键变化:

• 过去依赖卖家自主申报,现改为平台代扣代报+税局交叉稽核双重机制

三、企业合规应对方案

1. 数据准备清单

A[身份信息] --> B(统一社会信用代码)

A --> C(店铺后台实名认证)

D[交易数据] --> E(分月销售/退款明细)

D --> F(区分B2B/B2C订单)

2. 时间节点把控

• 2025年7月:平台报送企业基本信息

• 2025年10月:首轮卖家收入信息报送(需提前3个月整理数据)

四、行业影响预判

1. 平台端

• 亚马逊等或升级卖家后台(强制填写税号)

• 中小平台可能收取数据报送服务费

2. 卖家端

• 合规成本上升:需配置专职财税人员

• 经营透明化:刷单/私域引流等灰色操作风险加剧

3. 服务商机遇

• 跨境ERP系统需增加税务模块(自动生成报送文件)

• 代理记账公司可开发平台数据清洗服务

五、战略建议

1. 紧急动作

• 核查平台店铺注册主体(个人身份证/公司税号是否一致)

• 下载历史交易数据(至少保留2024年至今完整记录)

2. 长期布局

• 建立多平台数据中台(统一归集销售/物流/支付数据)

• 申请跨境电商综试区税收优惠(如海南自贸港所得税减免)

新规标志着跨境电商税收监管进入"平台协同时代",企业应尽快完成数据治理体系搭建。

建议优先选择有境内持证主体的平台(如TikTok Shop)降低合规风险,同时密切关注10月首轮报送后的执法案例。

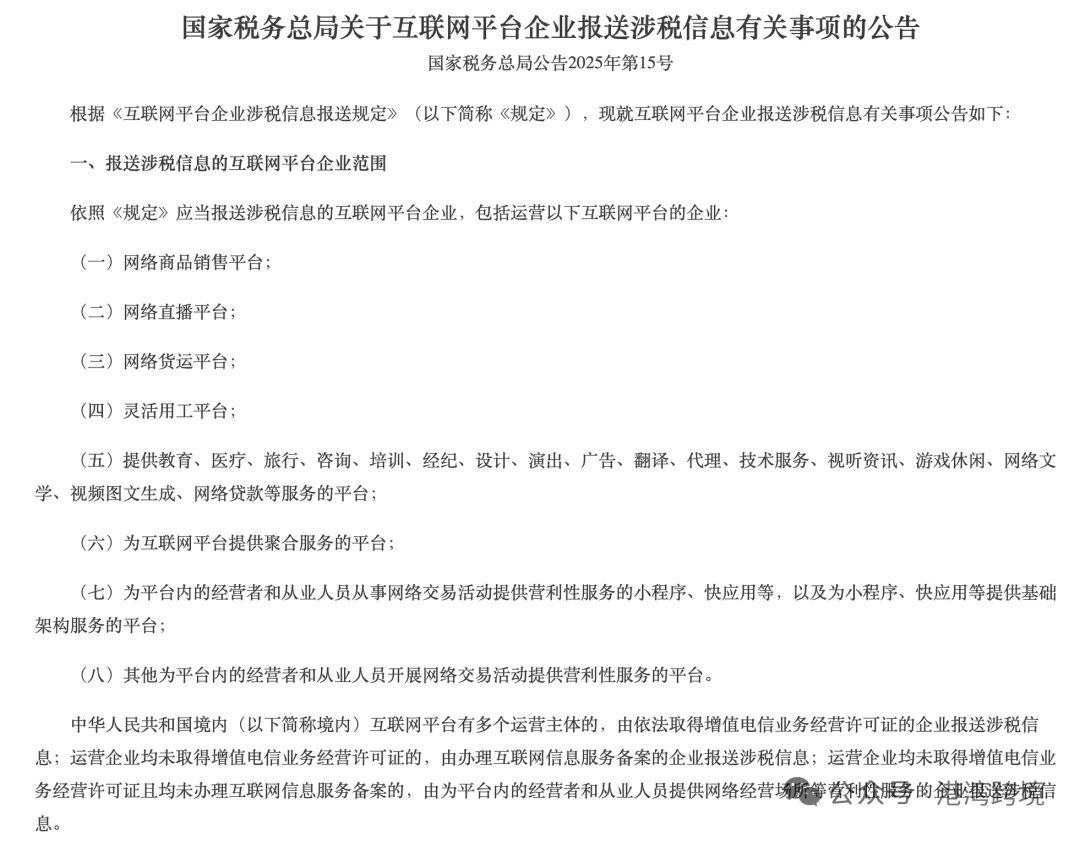

1. 全面覆盖的报送义务

- 境内境外平台统一监管:根据《规定》第十二条,境外互联网平台企业在中国境内提供营利性服务的,需按税务总局要求报送涉税信息(如亚马逊、Shopee等),消除监管盲区(《规定》第十二条)。

- 全业态纳入范围:涵盖商品销售(如电商平台)、服务收入(如网约车、直播打赏),要求按季度报送身份信息及收入明细(《规定》第四条)。

2. 穿透式数据监管

- 资金流与信息流双追溯:平台需报送卖家银行账户、店铺ID及订单流水(《规定》第七条),税务机关可调取物流、支付等全链路数据核查偷漏税行为(案例:某商户因平台数据与申报不符被追缴税款)。

- 豁免情形精细化:便民劳务人员(如外卖骑手)收入免报送,但主播佣金、店铺销售净额需全额申报(《规定》第四条第二款)。

海南自贸港的特殊政策优势

1. 税收制度突破

- “双15%”优惠:符合条件的海南注册企业可享企业所得税15%封顶、高端人才个人所得税15%上限(《海南自由贸易港法》)。

- 加工增值免关税:在海南加工增值超30%的货物进入内地免征关税(案例:某服装企业通过海南工厂中转节省关税18%)。

2. 监管创新试点

- 数据跨境流动特区**:海南获批试点跨境数据安全流动,平台可通过区块链技术实现境内外数据合规共享(《海南自贸港数据安全管理条例》)。

3. 便利化配套措施

- 出口退税加速:跨境电商零售出口(9610/9810模式)可享“无票免税”及企业所得税核定征收(应税所得率4%)(财税〔2018〕103号)。

- 国际结算便利:FT账户支持跨境资金自由划转,降低外汇结算成本(《海南自贸港跨境资金流动管理办法》)。

企业合规应对策略

1. 紧急合规动作

- 主体资质重构:在海南注册运营主体,同步办理海关备案、单一窗口接入及DXPID数据报送编码(《规定》第三条)。

- 数据治理升级:部署ERP系统对接税务“直报接口”,确保2025年10月前完成首轮季度报送(2025年Q3数据)。

2. 战略布局建议

- 供应链重心南移:

- 在洋浦保税港区设仓,利用“一线放开”政策降低进口关税成本;

- 适用“加工增值”政策,将东南亚原材料在海南加工后内销(案例:某美妆品牌通过海南分装厂降低综合税负22%)。

- 探索新零售场景:

- 在海口、三亚商圈布局“线下体验店”,消费者扫码下单后从保税仓发货(需开放物流实时追踪接口至海关);

- 联合离岛免税店开展“跨境+免税”联名营销(如“满额赠跨境商品券”)。

3. 风险防控体系

- 三单对碰强化:订单、支付、物流数据需施加电子签名并实时传输(《规定》第五条),建议采用海南公共服务平台加密通道。

- 二次销售阻断:建立消费者身份核验机制(如人脸识别),限制单账号月下单金额≤5000元(《规定》第十条罚则案例)。

海南特色解决方案

1. “海南总部+海外仓”模式

- 在海南设立集团总部,通过QDLP基金募集资金建设东南亚海外仓,享受海南境外投资备案便利及税收优惠。

2. 跨境直播税收合规路径

- 外籍主播通过海南MCN机构结算,适用15%个税优惠;

- 打赏收入由平台代扣代缴,通过海南数据特区完成跨境支付(参考Zilingo平台案例)。

3. 政策红利捕获工具

- 使用海南“跨境税收计算器”SAAS工具(省跨境电子商务协会开发),自动匹配最优税筹方案(如医药跨境电商适用“特许准入”税率)。

结论与预警:

新规标志着跨境电商税收监管进入“平台协同时代”。海南自贸港凭借“零关税、低税率、数据跨境流动”三重优势,可为企业提供合规成本洼地。

建议企业:

1. 2025年9月底前完成海南主体注册及系统对接;

2. 优先选择洋浦、海口综保区等试点区域布局仓储;

3. 关注海南“禁限清单”动态,抢占品类红利。

> 风险提示:未按期报送信息将面临2-50万元罚款,情节严重者停业整顿(《规定》第十条)。

税务机关已建立“平台-税务”数据自动比对系统,2025年10月首批稽查案件将释放强监管信号。